撰文:Donovan Choy

来源:Bankless

本周,许多人都在公开质疑币安(Binance)是否正在朝着自身崩溃的方向发展。对此,我们深入研究了引发这些担忧的原因。

照片由 Stephen McCarthy/网络峰会通过 Sportsfile 拍摄

在过去的一周里,Binance 发现自己成为了许多加密货币末日论者的焦点,他们担心这个规模庞大的 CEX 正在步 FTX 破产的后尘。

这种担忧从何而来?FTX 2.0 是否将会出现?我们应该担心加密行业吗?让我们逐一回答这些问题。

FTX 在 11 月爆炸,因为它是一个更像银行的交易所——它在不应该交易的时候交易客户存款。在其令人震惊的破产之后,其他加密货币交易所争先恐后地发声表示,他们没有做过这类事情。对此,他们的做法是通过承诺展示他们所谓的“储备证明”来做到这一点。

Mark Cuban:Ripple在XRP诉讼中明确表示并非所有买家都是投资者:金色财经报道,推特用户MackAttackXRP在社交媒体中称,Mark Cuban表示,Ripple在XRP诉讼中明确表示并非所有买家都是投资者。Mark Cuban强调了瑞波币的影响力,消除了“每个加密货币买家都应该被贴上投资者标签”的观念。[2023/7/24 15:54:55]

过去一周,币安闹剧的核心源自一次考虑不周全的尝试。

根据一些“商定的程序”,币安发布了财务审计公司玛泽(Mazars)对其储备进行的 5 页审计报告。

首先,该报告只审计了币安在一些选定链上的比特币:

除了只关注比特币之外,该报告还关注了币安选择的一系列公共地址:

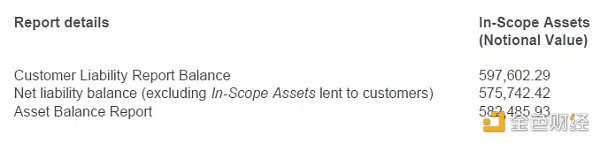

在这些狭义定义的参数范围内,Mazars 报告以三个相关数字作为结尾:

Avalanche推出“Banff 5”升级,为子网引入互操作性:金色财经报道,Avalanche开发人员已经将AvalancheGo--Go编程语言中的区块链软件实现升级到 \"Banff 5\"。这次升级对Avalanche网络至关重要,因为它为基于Avalanche的区块链(称为子网)引入了一种通信协议Avalanche Warp Messaging。该功能将允许子网相互分享数据和加密货币资产,努力使Avalanche生态系统对开发者更有用。(the block)[2022/12/23 22:02:20]

资料来源:Mazars 的 Binance 储备证明报告

第一个和第三个数字指出,在审计时(11 月 22 日),币安总共持有 582,486 BTC 资产和 597,602 BTC 的客户负债。这意味着币安的比特币储备按照 1:1 比例缺少了 15,116 BTC(2.5%)。

然而,币安的用户也可以从交易所借用 BTC 作为其贷款计划的一部分。当我们将这些 21,860 BTC(597,602 减去 575,742)的贷款计入币安的资产时,其负债缩减至 575,742 BTC,表明币安超额抵押(Overcollaterized)了 15,117 BTC。

韩国Dragonbane基金会向法院提交禁令要求暂停Bithumb将自己的代币退市:韩国Dragonbane基金会在前一天向首尔中央地方法院提交了禁令申请,要求暂停加密货币交易所 Bithumb对自身代币的退市处理。在上个月的 20 日,Bithumb 指定了三种代币作为投资的注意事项:Dragonbane、Aurora(AOA)和 DVP(DVP)。Bithumb指出,涉事加密货币的市值较上市时有所下降,基金会的发展和业务状况难以查询,是本次退市的主要原因。(韩联社)[2021/6/25 0:05:21]

所以审计的结论是,币安的 BTC 资金是安全的。但人们(理所当然地)对 Mazars 审计感到不安,因为这几乎不是传统意义上的审计。

为什么只有比特币?那币安以 ETH、USDT 或 BNB 获得的任何贷款呢?这些资金作为币安资产负债表上的 “负债”部分被忽略了。

那么不在上述三条链上的比特币资产呢?币安可能在 Solana 或 Avalanche 链上借到的任何包裹比特币的贷款也不见踪影。

LBank上线LBK会员机制:据官方消息,LBank上线LBK会员机制,包括交易免手续费、会员专享奖励等四项权益。详情关注LBank官网公告。[2020/4/15]

整个过程有点像要求一家审计公司对银行进行审计,但只查看某些银行账户中的某些货币。

最后,还有一个问题就是把包裹比特币(Wrapped Bitcoin)和比特币互换处理。这掩盖了包裹资产所涉及的安全风险,因为它们应该由包裹代币的同等基础价值来支持。据推测,币安发行的每一个 BTCB 和 BBTC 都将持有 1:1 的比例,但这一点还不得而知。Mazars 的审计将包裹比特币视为基本安全,但据我们所知,Binance发行的抵押品可能超过其基础抵押品。

不过,Mazars 报告至少在一件事上做得很好:它对币安的一些负债是透明的。大多数储备证明不会在资产负债表的负债端披露任何数据。但由于它忽略了所有非 BTC 资产,因此它在证明币安财务健康状况的全貌方面严重不足。

目前币安已经表示,它将在不久的将来披露更多关于其其他资产的信息。但就目前而言,审计只证明了币安储备的一部分,而不是一个全面的情况。

动态 | Kraken加入Silvergate Bank支付网络:金色财经报道,加密货币交易所Kraken宣布,已加入Silvergate Exchange Network(SEN),为客户管理资产提供更多选择,允许其机构客户实时存取美元。[2019/11/28]

所有的骚动导致 Mazars 于 12 月 16 日宣布停止对 Binance 及其他加密货币客户(包括 Kucoin 和 Crypto.com)的审计工作。

谣言四起,人们感到惊慌失措,但 Binance 的情况似乎仍然一切如常,Binance 周一宣布其美国分支机构已达成 10 亿美元的交易,以收购 Voyager 的资产。

那么,实际上,币安的情况如何?

币安在过去一周发生了价值数十亿美元的大规模资金外流,仅在 12 月 14 日就撤出了 42.7 亿美元。这部分是由 Jump 和 Wintermute 等知名 TradFi 参与者在 12 日从 Binance 撤出资金的链上数据所引发的。

虽然这些数字令人瞠目结舌,但让我们来看看它的背景。币安在其他地方报告的总储备证明——不要与仅审计比特币的 Mazars 报告混淆——显示截至 12 月 19 日的数量约为 550 亿美元,低于当前公关危机开始前的约 700 亿美元。

如果币安接近尾声,那么它将在其 ETH 和稳定币资产流出上显示耗尽至接近于零,就像 FTX 的情况一样。

虽然由于用户希望避免任何 FTX 2.0 的情况而出现大规模的资金外流,但链上数据却讲述了一个不同的故事。Binance 的稳定币和 ETH 储备仍分别为 220 亿和 500 万。

资料来源:CryptoQuant

FTX 遇到麻烦的另一个重要原因,还在于使用其自己的 FTT 代币来抵押贷款。FTX 是一家充当银行功能的交易所:它在不应该交易的时候交易客户的存款。这是一家建立在对自身信任和依赖上的纸牌屋,而不是基于像美国国债、BTC 或 ETH 等其他金融上更健全的抵押品。

如果币安的业务同样建立在自己的 BNB 代币上,我们可能会有更多的担忧。值得庆幸的是,币安的储备只有约 10% 是由 BNB 构成的,这与大多数其他加密货币交易所大致相同。

BNB 在另一个重要方面也不同于 FTT:它的实用性。FTT 用于 FTX 的交易折扣,但如果公众认为你的交易所即将破产,FTT 将一无是处。另一方面,BNB 则是目前 TVL 第二大 L1 链(BNB Chain)上用于验证和支付交易费用的资产。

在 12 月 17 日,BNB 的价格曾暴跌至 221 美元,但截止发稿时 BNB 价格已回升 11%,约为 241 美元。

资料来源:Coinmarketcap

所有这些指标都表明,虽然币安正在经历某种程度的“银行挤兑”,但情况肯定不像 Twitter 上的喋喋不休所渲染的那样危险。

“银行挤兑”在这里甚至可能不是合适的术语,因为币安是一个交易所,而不是银行,只要它按照服务条款 1:1 持有所有客户的存款(与 FTX 不同),即使每个用户都想把钱拿出来,也不会有任何损失。

问题是,我们并不确定这一点,而这也是为什么将加密货币保存在中心化交易所,永远不如将其保存在你自己的非托管钱包中那样安全的核心所在。

DeFi之道

个人专栏

阅读更多

金色财经 子木

金色早8点

去中心化金融社区

CertiK中文社区

虎嗅科技

区块律动BlockBeats

深潮TechFlow

念青

Odaily星球日报

腾讯研究院

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。