即便提前对外公布自己收到了 SEC 起诉函,Ripple 也没能挡住恐慌的投资者砸盘离场。

除了暴跌的币价,监管机构正面「狙击」XRP 带来的负面影响,仍在发酵。与 Telegram 和 Kik 不同,SEC 在这次针对 Ripple 的诉讼中直接点名 Ripple 两大核心人物:CEO 布拉德·加林豪斯 (Brad Garlinghouse) 和联合创始人克里斯 · 拉森 (Chris Larsen),直指两人未经注册发行代币筹集资金,并通过坐庄的方式操控 XRP 币价获利超 6 亿美元。

作为一个在比特币之前就出现的项目,Ripple 自发行代币以来,就深陷高层不合、团队套现的舆论漩涡,一度在 2014 年与已经离开的创始人对簿公堂。

而在 SEC 公开的 71 页起诉文件中,并没有提及杰德·麦卡勒布 (Jed?McCaleb) 的名字,在过去几年时间里,这位拿到 95 亿枚 XRP 的联合创始人,已经向市场抛售了数十亿枚 XRP,而他的另一个身份,是恒星币(Stellar)的联合创始人。

美SEC专员:不明白为何比特币现货ETF申请决定需要花费这么长时间:1月5日消息,在周二发布的一份通知中,SEC指出,“指定一个较长的期限来发布批准或不批准该ETF的指令是合适的”。消息传出后,比特币的价格并未受到影响,仍在4.7万美元以下的盘整区间内徘徊。

虽然加密货币爱好者已经习惯了比特币现货ETF申请被拒绝和延迟,但SEC专员Hester Peirce也想知道为什么要花这么长时间。在接受行业媒体采访时,Peirce表示:“我不敢相信我们还在谈论这件事,就好像我们在等待一件事发生一样……甚至在最近,我们还否决了一系列的此类ETF申请,而那些声明仍在使用我认为在现下已经过时的论证方法。”(Cointelegraph)

此前消息,美国SEC已将有关NYDIG比特币ETF的决定推迟至3月16日。[2022/1/5 8:27:29]

200 亿 XRP 分配给了三位团队成员,极少数人掌握了大量筹码,当年 Ripple 发生了什么?

今天的 Ripple 早已偏离了最初创立时的轨道。

美SEC主席Gary Gensler发布多元化投资建议:金色财经报道,美SEC主席Gary Gensler发布多元化投资建议,他在推特上表示,虽然所有投资都存在风险,但多元化投资有助于降低风险,根据美国证券交易委员会官网信息,多元化投资建议将投资分散在不同资产类别中,比如可以持有多种不同的股票或债券,并投资于不同的行业领域。[2021/12/3 12:49:27]

Ripple 的历史可以追溯到 2004 年,由开发者瑞安·富格(Ryan Fugger)创建的项目「RipplePay」,核心是建立一个能够取代银行金融体系的点对点支付网络,听起来跟比特币非常类似。

2011 年,比特币被越来越多的人熟知,RipplePay 似乎也遇到了瓶颈,因为信任链条中的每个环节不总是可信的。同年 5 月,比特币早期开发者杰德·麦卡勒布加入公司,可能就是为了解决项目存在的「缺陷」。

麦卡勒布是一个有故事的人。他曾在 2010 年创立 Mt.Gox,第二年 3 月把平台卖给了马克·开普勒斯 (Mark Karpeles),研究者后来对 Mt.Gox 溃败原因进行的分析,门头沟在被麦卡勒布出售时已经出现流动性问题,缺口高达 8 万枚比特币。

Circle已向美国SEC提交S-4表格,其中包含合并SPAC信息:美国SEC披露的文件显示,Circle于8月6日向美国SEC提交S-4表格,S-4表格登记与合并或收购有关的任何重要信息。此前报道,Circle完成4.4亿美元融资,并考虑通过与SPAC合并上市。此外,表格中表示,所有已发行和未偿还的USDC代币均由至少等量的高质量美元计价资产支持,这些资产存放在美国受监管金融机构的隔离账户中,受监管监督和储备管理政策的约束,这些政策旨在始终满足或超过对USDC未偿付的需求。截至2021年3月31日,为客户和USDC持有人的利益而隔离的现金为111.672亿美元。USDC目前支持ETH、Algorand、Solana、Stellar和Tron区块链。

Circle计划在2021年第三季度推出的DeFi API将允许机构进入由去中心化金融(“DeFi”)驱动的新贷款市场。借助DeFi API,机构将能够自动将USDC流入第三方DeFi借贷市场,以通过实时应计和赎回赚取收益,包括特定于协议的治理代币,并在Circle的可信账户基础设施内进行管理。[2021/8/9 1:43:13]

因为身体抱恙,富格渐渐将公司掌控权交给麦卡勒布。2012 年,麦卡勒布聘请 P2P 借贷平台 E-Loan 的前任董事长兼 CEO 克里斯 · 拉森作为公司 CEO。而拉森的到来也标志着 Ripple 开启了新时期。

外媒:SEC律师间接表明交易所列出XRP不违反证券法:密切关注Ripple案的律师Jeremy Hogan透露,美国证券交易委员会(SEC)的律师已间接表示,通过允许XRP在其平台上交易,加密货币交易所没有违反任何指导原则。在Hogan出席的一场法庭听证会上,地方法官Sarah Netburn对SEC律师说,根据他的理论,所有出售XRP的人最终都是在出售非法证券。然而,Hogan称,SEC律师指出:“只有Ripple及其附属公司非法出售了XRP。这表明两个月前将XRP退市的交易所并未违反证券法,即使将XRP重新挂牌并出售也不会违反证券法。”(Cryptoslate)[2021/3/22 19:05:57]

早期的 RipplePay(上) 与后来的 Ripple(下)

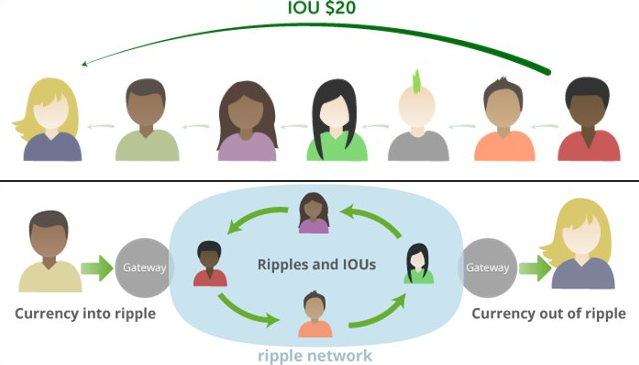

在他的带领下,Ripple 赶上区块链项目发币的浪潮,顺利完成了商业化。当时,比特币已成为点对点转账的代表,社区意识到点对点结构似乎不起作用,普通用户不愿意充分信任交易对手。为解决问题,公司决定组建网关 (Ripple Gateway),这可以说是一种妥协,将传统金融机构与点对点网络进行了融合。

金色独家 肖磊:SEC想把加密货币裁定为证券的目的在于限制ICO:

今年,美国证券交易委员会(SEC)开始大范围的对加密货币进行调查,判断其是否应该视为证券进行监管。5月7,有消息称SEC与CTFC开会讨论了ETH是否为证券的问题。6月15日,SEC官员William Hinman公开表示BTC与ETH不是证券。但是,根据Howey Test(豪威测试),当前市值靠前的其他几大加密货币,比如瑞波币(XRP)等依然有可能被SEC认定为证券。

金色财经就加密货币如果被裁定为证券所产生的影响,对区块链资深市场分析师肖磊进行了采访。肖磊认为,如果定性为证券,首先就面临着从发行、承销、投资人资格审核、增持减持、事后监管等方面,纳入到证券法的监管范畴,这个对这类数字货币的影响是巨大,因为在没有赋予任何受益权的情况下,还要面临如此严厉的监管,很多投资者可能就会跑掉。但我觉得完全将除比特币和以太币之外的数字货币定性为证券的可行性也存疑,因为这是一种新型的资产形态,需要新的监管逻辑。目前证交会想把数字货币定义为证券的目的,实际上很简单,就是为了限制ICO。因为目前看,没有人能保证ICO本身是出于什么目的,但确实是一种公开募资的行为,这一点让监管机构非常头疼,因此才想直接把这种代币发行归类到证券。

所以我个人认为对一些中心化比较明显的币,SEC的政策会有很大影响,但对于一些中心化较弱的币,反而可能是一个利好,因此一旦把诸多币定性为证券,监管加强,很多资金会流入到一些没有被定义为证券的币种上。[2018/6/19]

2012 年 9 月,Kraken 创始人兼 CEO 杰西 · 鲍威尔 (Jesse Powell) 和另一个投资人参加了瑞波的首轮投资,投资额大概是 20 万美元。

2013 年 1 月,团队开始推进发行代币的事宜,由于公司由麦卡勒布和拉森掌控,两人合谋每人拿走 95 亿枚代币,而这看起来极度不合理的分配方式也是纠纷的起源。

按照代币分配方案,XRP 总量为 1000 亿,其中 800 亿枚分配给公司,200 亿给三位创始人,其中拉森和麦卡勒布分别获得 95 亿枚,另一位神秘、从没露过面,一度被认为不存在的创始人 Arthur Britto 则拿走了 10 亿枚。

由于理念分歧,加上善于资本运作的拉森当时获得了新的投资机构的支持,麦卡勒布「被迫」离开了 Ripple,比特币早期关注者斯蒂芬·托马斯 (Stefan Thomas) 接任了技术总监一职。为不影响代币发行,直到一年后的 2014 年 5 月,Ripple 才对外披露麦卡勒布离开的消息。

创始人间的纠纷只是冰山一角,就连早期投资人对 Ripple 也非常不满。2014 年 5 月,Kraken 创始人兼 CEO 杰西 · 鲍威尔发文称自己没有获得应得的回报。

在他看来,Ripple 之所以能取得如此成就,完全基于公司的资源,而麦卡勒布和拉森给自己分配 XRP 根本不合理,并要求两人把 XRP 归还公司。

「在麦卡勒布离开之前,我曾要求创始人将代币还给公司,麦卡勒布是同意的,但拉森拒绝了。」几人多次协商,只有拉森一直不同意,后来,麦卡勒布为能有一定的筹码说法拉森,最终也没有归还,这才有了后续一系列纠纷。

外界对不合理代币分配方案的质疑一直围绕着 Ripple。

麦卡勒布离开时,人们担心他会将持有的近 100 亿枚 XRP 砸入市场,使价格崩盘。为安稳人心,麦卡勒布跟 Ripple 达成协议,规定了之后几年可以套现的额度。

刚开始,协议被很好地执行。但没过多长时间,完全依赖自觉性的约定就被违反了。

后来的诉讼文件披露,麦卡勒布的亲戚将 9600 万枚 XRP 以 100 万美元的价格卖给了 Ripple,收到币的 Ripple,转身要求 Bitstamp 冻结对方的账户,反手指控其违反了协议。

Ripple 与麦卡勒布争得不可开交,2015 年,无故牵涉其中的 Bitstamp 不得不将双方告上法庭,以确定最终的解决方案。这场官司一直打到了 2016 年 2 月,双方和解,针对麦卡勒布的 XRP 锁定协议进行了新的调整。

虽然连联合创始人离开了,但 Ripple 仍备受追捧,从 Ripple 的上百家商业合作伙伴来看,估计后来的 ChainLink 都比不上。

Ripple 的众多银行合作伙伴

而 Ripple 之所以这么受追捧,原因还是在于 2013 年 4 月,Ripple 就从 Google Ventures、a16z、IDG Capital Partners、Lightspeed Venture Partners、Bitcoin Opportunity Fund 和 Vast Ventures 等机构那里拿到了 150 万美元融资。

除了谷歌风投、光速创投等机构的背书,Ripple 背后似乎还有日本财团的身影。2016 年 9 月,日本财团 SBI 集团以 5500 万美元的金额收购了 Ripple 的 10.5% 股份,双方还在 2017 年合作成立了 SBI Ripple Asia,后者由 SBI 集团控股 60%。

虽争议不断,但 Ripple 也曾登上辉煌的殿堂。

2018 年 1 月 4 日,XRP 价格一度涨到 3.31 美元的历史高位,一年的涨幅超过 500 倍,总市值与谷歌、苹果和阿里巴巴相当,而拉森也以 590 亿美元的身价,挤掉扎克伯格成了世界第五大首富。当然,外界也评价他为「对现实世界贡献最小的富翁」。

12 月 23 日,Ripple 和两位高管被 SEC 提起诉讼,这并非 Ripple 首次卷入诉讼,但外界一致认为 Ripple 面临的挑战可能比之前的创始人之争,甚至与 R3 的诉讼更加严峻。面对 SEC 的控诉,CEO?布拉德·加林豪斯暂时还没有透露出和解的信号,「已经准备好战斗」、「战斗才刚刚开始」。

Telegram 和 Kik 的前车之鉴还历历在目,而 Ripple 会不会成为第一个除 Tether 外,总市值排名前三,最后却是被交易平台下架的老牌加密项目,还很难下结论。毕竟,除了机构投资者,XRP 的普通投资者可不会眼睁睁地看着资产归零。

参考文章:

《The Ripple story》

《5 alarming reasons Ripple might not be what you think》

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。